Si no podemos modificar nuestro patrimonio mediante transacciones en los mercados

financieros, ¿cómo podemos enriquecernos? La respuesta es invirtiendo en activos reales.

Esta clase de actividad financiera puede variar nuestro patrimonio actual, porque no es

necesario que busquemos a otro agente que nos ceda parte de su propio patrimonio con el

fin de incrementar el nuestro. Al crear nuevos flujos de efectivo en el futuro que no existían

previamente, la inversión en activos reales, como puede ser en maquinaria de fabricación,

nuevas instalaciones de producción, investigación o en una nueva línea de productos para

comercializar, puede dar lugar a la generación de nueva riqueza.

Por supuesto, no todas las inversiones en activos reales incrementan la riqueza. Las inversiones

no son gratuitas, ya que debemos renunciar a algunos recursos para realizar

inversiones. Si el valor actual de los importes que vamos a entregar es mayor que el valor

actual de lo que vamos a obtener con la inversión, ésta reducirá nuestro patrimonio actual.

Puesto que nos permitirá consumir menos en el tiempo, será una mala inversión. Por

supuesto, una buena inversión produciría más riqueza de la que utilizaría y, por tanto, sería

deseable.

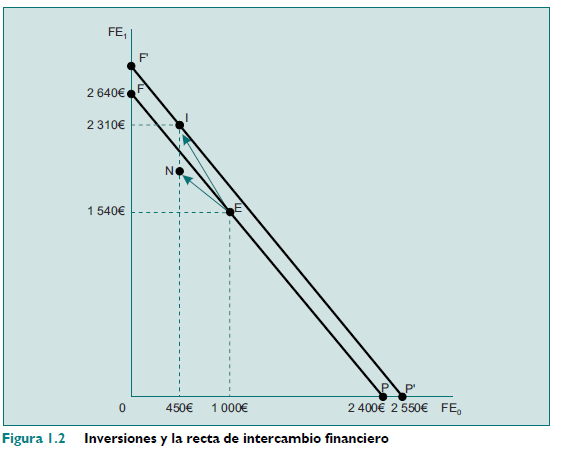

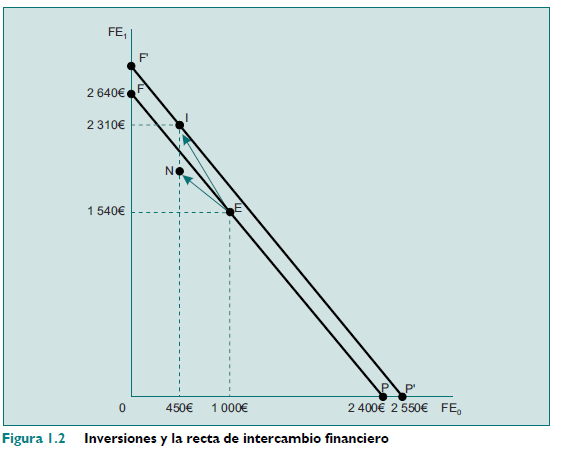

La Figura 1.2 muestra cómo funcionan las inversiones de activos reales en nuestro mercado

financiero sencillo. Supongamos que nuestro agente descubre una oportunidad para

invertir £550 en 0 en un activo real que se prevé reporte £770 en 1. En la Figura 1.2 esto

aparece como un paso del punto E al punto I. Esa inversión, produciría en 1 unos recursos

de £2 310 y unos recursos en 0 de £450. ¿Se debería aprovechar esta oportunidad o no? La

respuesta es que dependerá de su repercusión sobre el patrimonio actual del agente.

Para examinar este aspecto, vuelva a la Figura 1.2 (punto I) anterior. Observando el

modelo temporal de flujo de efectivo que resulta de la inversión, podría verse tentado a

responder que el agente estaría dispuesto a aceptar la inversión si prefiriera este nuevo

modelo al otro que carece de inversión (punto E). Sin embargo, ésa sería una respuesta

errónea, porque hace caso omiso de las oportunidades adicionales del agente para solicitar y

conceder préstamos a la tasa de interés del mercado, reasignando los nuevos recursos en el

tiempo. Podemos observar este extremo creando una nueva recta de intercambio financiero

que contenga el punto I, en el que se situará el agente sólo si se realiza la inversión. El resto

de los puntos de esta nueva recta hasta llegar a I son accesibles para el agente, si invierte en

activos reales y solicita o concede un préstamo.

Lo importante de esta circunstancia es que la situación económica del agente debe ser

mejor de lo que estaba sin la inversión. Mientras prefiera más capacidad de consumo, verá

claramente que, sea cual fuere la situación en la recta de intercambio original, el agente podrá

encontrar ahora un lugar en la nueva recta de intercambio que le permitirá consumir más,

tanto en 0 como en 1. Esto es así sencillamente porque la recta de intercambio se trasladó

hacia el exterior desde el origen debido a la inversión, y corre paralela a la recta original. Es

paralela porque la tasa de interés del mercado, que determina la pendiente de la recta, no

varió.

Podemos calcular la magnitud de esta traslación paralela observando hasta dónde se

desplazó la intersección de la recta con el eje horizontal. Al igual que antes, esto significa

tomar el valor actual de cualquier posición de la nueva recta. Puesto que ya conocemos el

punto I, podremos utilizarlo:

Se produce una traslación hacia el exterior de la recta de intercambio hasta alcanzar las

£2 550 en t0. Sin embargo, debemos recordar que este valor es también el de la intersección

de la nueva recta de intercambio con el eje horizontal, que (por lo que sabemos sobre el

valor descontado de los recursos futuros) corresponde al nuevo patrimonio actual de nuestro

agente. Por tanto, también descubrimos que su patrimonio actual aumentará del nivel

original de £2 400 a £2 550 con la inversión.

Recuerde que estamos tratando de asociar la conveniencia de la inversión con la variación

del patrimonio actual del agente. La última fase de este proceso es sencilla: dado que

cualquier traslado hacia el exterior de la recta de intercambio indica una buena inversión y

supone un incremento en el patrimonio actual, toda inversión que aumente el patrimonio

actual será una buena inversión. Esto, simplemente, es otra forma de decir lo que habíamos

comentado anteriormente: las inversiones son deseables cuando el valor actual que generan

es mayor que su costo.